时间:2019-11-03 阅读:1773

白马变“黑天鹅”的魔幻剧今年上演了不少,前有康得新、康美药业,后有辅仁药业,如今,轮到科迪乳业站上风口浪尖——

1、账上这头躺着17亿货币资金,那头却有近12亿的短期借款,还拖欠区区1.4亿奶款最长达19个月之久,更发不出员工工资,蒙谁呢?

2、10多亿资金在“货币”和“应收款”科目间“乾坤大挪移”,这般骚操作都“无处安放”的猫腻账在公司定期报告里还有多少?

3、15亿收购科迪速冻“念念不忘”一再重启,真是要搬来业绩救兵,还是出于不可描述的“暗算”?

4、独立董事对公司半年报、三季报连称不“保真”,后来干脆“挂印而去”,他们这是怕的哪出?

……一系列反常里藏着掖着的,是故事还是事故?细究下来,虽然行业不同、画风各异,事发前“主角”们身上却共同呈现出若干“经典”异象,这些败相在科迪乳业身上一个不少。

败相一:大钱“不差” 小债难还

账上明明显示“不差钱”,却被区区小额债务违约弄得灰头土脸。2019年7月,科迪乳业被曝拖欠1.4亿元奶款,涉及河南、山东、山西、天津、河北、江苏、安徽等地数千户奶农,引起监管部门关注。8月初报道,通过当地政府的协调,科迪乳业承诺分期偿还拖欠奶农的全额奶款,但在支付完首笔奶款后,第二笔欠款仍未按计划偿还。科迪乳业称未按计划偿还的原因是无钱支付。

与此同时,公司发布的2019年上半年报显示,公司货币资金达17.5亿元。针对上述情况,监管部门再次发函问询科迪乳业有钱不还的原因,公司一直语焉不详。

2019年9月21日,科迪乳业回复深圳证券交易所对于其2019年半年报问询函时,就上市公司拥有巨额货币资金却拖欠奶农奶款事宜答复说,公司正在接受监管机构调查,该问题以调查结果为准,调查结果将及时公告——好一招“太极推手”。

败相二:巨款“失踪” 科目“乱入”

科迪乳业半年报显示,货币资金约为17.53亿元。而三季报显示,公司账上的货币资金仅余2721万元,17亿多的现金不胫而走,同时公司的应收账款却从2018年末的280.4万元,到今年6月末的5727万元,再到三季报诡异飙升至19.68亿元!对此有市场人士指出,不排除此前科迪乳业粉饰财报,将大量的应收款列为货币资金的可能。

这一幕似曾相识?没错,已披星戴帽的康美药业和康得新人们还记忆犹新,近期的ST辅仁更是如出一辙:这家药企2018年末货币资金18.16亿,2019年三季报中变成了1.34亿,而应收账款激增至18.34亿。

辅仁药业曾在半年报中对此种现象解释为:其他应收款较年初增加10428.70%,主要系关联方借款所致。也就是说,辅仁药业此前的巨额货币资金是被控股股东占用了。而辅仁药业也因为违规占用资金和违规担保被立案调查及“戴帽”。

值得一提的是,科迪乳业三季报“筹资活动产生的现金流量”显示,报告期内支付其他与筹资活动有关的现金高达21.73亿元,筹资活动现金流出小计27.88亿元,筹资活动产生的现金流量净额为-18.37亿元。而对筹资活动现金净流出额如此之大的的产生原因,三季报中并无说明。

败相三:大存大贷 存贷双高

早在2016年,科迪乳业就有了上述伪白马“中风”前的“经典”先兆——存贷双高。2016年年报显示,公司货币资金10.34亿元,有息负债(不含应付票据,下同)7.76亿元。大存大贷的问题发展到2018年更加突出,公司为此收到深交所的问询函。

问询函显示,2018年末科迪乳业货币资金余额为16.72亿元,同比增长76.20%,占总资产的49.43%;有息负债余额为11.98亿元,同比增长47.36%,占总资产的35.42%;同期,公司财务费用金额为4610万元,占净利润的比例高达35.7%。

深交所要求科迪乳业结合公司资金需求、负债成本、货币资金收益、银行授信等情况,说明在货币资金余额较高的情况下维持大规模有息负债并承担高额财务费用的原因及合理性。

败相四:控股股东债台高筑变老赖殃及上市公司

早在2016年,科迪乳业大股东科迪集团因涉及民间借贷与出借方对峙法庭;2017年科迪集团旗下科迪速冻出现经营不善并拖欠员工薪资;2018年科迪乳业拖欠员工薪资、拖欠奶农奶款,最终由媒体曝光《奶农求救书》将整个事件推向舆论高潮。

截至今年8月16日,科迪集团已将所持科迪乳业的99.96%股份进行了质押。8月2日,北京市三中法院还对张清海、其配偶许秀云、科迪乳业及其控股股东科迪集团采取了限制消费措施,于8月20日将四被执行人列入失信被执行人名单。而在此前,因1300万元借贷纠纷,科迪集团、科迪速冻、科迪乳业已被列入失信被执行人。

2019年以来,科迪乳业已卷入至少61起法律纠纷,主要涉及与员工的劳动争议纠纷,与郑州农业担保股份有限公司的追偿权纠纷等。2019年4月4日,北京市三中院冻结了科迪集团名下2个银行账户、冻结许秀云名下9个银行账户、冻结张清海名下3个银行账户,于8月1日轮候冻结科迪乳业名下8个银行账户,于8月20日轮候冻结科迪乳业常温奶分公司银行账户——上述账户共计冻结存款178.87万元。

2019年9月24日,法院向被执行人张清海、其配偶许秀云、科迪乳业及其控股股东科迪集团下发民事执行裁定书,冻结、划转其银行存款3686.23万元。如上述存款不足以履行义务,法院将查扣或变卖上述被执行人名下其他财产。

败相五:高溢价收购关联资产涉嫌利益输送

2018年5月27日,科迪乳业宣布拟以15亿元价格,向控股股东科迪集团及张少华、张清海、许秀云等29名自然人购买科迪速冻100%股权。由于预估增值率高达347.84%,高溢价收购业务内容不相关的关联资产,被外界质疑上市公司借收购向大股东进行利益输送甚至是方便其家族套现,遭到监管部门问询。

2017-2018年,科迪速冻的资产负债率分别为70.89%、67.08%。据报道自2018年以来,科迪速冻出现多起拖欠工人工资和业务员差旅费的情况。今年4月,该宗收购计划改头换面重启,预估增值率仍达277%,再收深交所问询函。

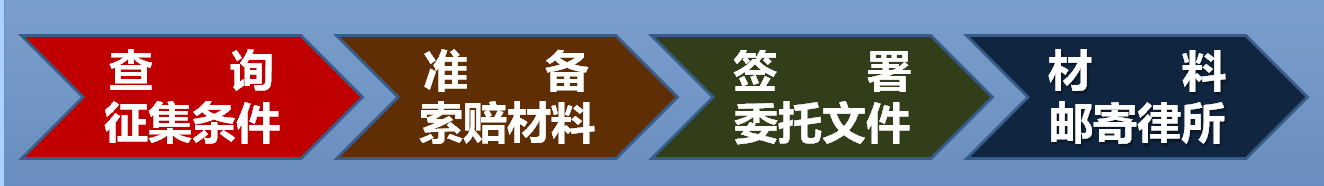

2019年8月16日,证监会对科迪乳业下达立案调查通知书。受此影响,根据《上市公司重大资产重组管理办法》等相关规定,10月17日由科迪乳业董事会会议审议通过,决定终止重组事宜。吴立骏律师提示,2019年8月16日收盘持有科迪乳业而受损的投资者,可登录众维515网上报名登记,在证监会行政处罚决定下达后发起民事索赔。

败相六:激进多元化扩张顾此失彼

公开资料显示,科迪乳业位于河南,于2015年上市,是一家区域性乳制品企业。2016年公司推出透明包装“原生纯牛奶”(俗称“小白奶”)还曾红极一时,成为“奶界”网红。

控股股东科迪集团官网信息显示,除科迪乳业外,科迪集团旗下还拥有生产面食的科迪面业、生产速冻食品的科迪速冻、从事便利店经营的科迪便利店、生物工程、万头牧场、饮用水等多家子公司及业务。

集团公司1992年从罐头厂到速冻食品生产,1999年跨界进入乳制品加工,2001年布局原奶行业和方便食品行业,到最后近两年大举跨界进入零售连锁行业。作为河南本土的区域型企业集团的业务范围,横跨了畜牧业、乳制品加工、速冻食品、方便食品、零售等多个行业。

10月30日,科迪乳业发布的2019年三季报显示,其1-9月营收为7.49亿元,同比减少22.89%;净利润为3275.6万元,同比下降69.7%。在上半年业绩良好的情况下,科迪乳业第三季度营收同比下降70.9%报1.13亿元,净利润单季亏损4679.84万元,同比大降208.11%。与此同时,经营活动产生的现金流量净额、基本每股收益均大幅下降,降幅分别为167.82%、200%。

公司预测全年净利润为3200万-4800万元,同比下滑62.8%到75.2%,而下滑的主要原因是受公司资金链紧张影响。也许,正是由于科迪集团多元化布局经营不善,造成科迪集团资金链断裂,进而违规占用上市公司的资金,最终造成科迪乳业出现资金困难的问题,引发欠款风波和经营困局。

科迪乳业的情形,不难让人联想到另一家区域性乳业龙头——辉山乳业。作为东北区域的乳业大哥,辉山乳业辉煌时期市值超过400亿元,由于其实际控制人杨凯通过非法占用上市公司资金布局房地产行业深陷泥沼,最终引爆全面财务危机,导致在港上市公司辉山乳业落得破产重整的境地。科迪乳业能否走出至暗时刻还4.7万股东以希望?众维515将持续关注。

上海众维法律咨询有限公司

地址:上海市长宁区定西路1016号银统大厦北楼305室

传真:021-32125212 邮箱:13524102063@139.com

官方客服:13501932264(电话/微信) 官方公众号:众维515

Copyright 2019 众维515 沪ICP备19029394号-1

微信扫一扫咨询