时间:2019-10-09 阅读:1869

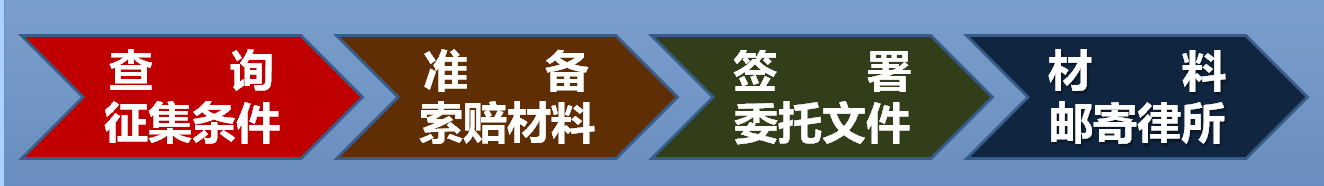

众维515提示:暂定在2019年8月31日持有ST金贵的受损投资者后续或有索赔资格,可搜索登录众维515官网报名预做索赔登记。

那些上市时自带“XX(行业)第一股”光环的公司,后来都怎么样了?

股改第一股(飞乐音响)、翡翠玉石第一股(东方金钰)、酱油第一股(加加食品)、国内养猪第一股(雏鹰农牧)、中国百货第一股(秋林集团)、水产渔业第一股(獐子岛)、国内眼科药业第一股(中珠医疗)……是的,这些股如今都爆雷了。

2019年10月9日,这份名单上又多了一位:有着“中国白银第一股”之称的金贵银业,自该日起股票交易将被实施其他风险警示,股票简称由“金贵银业”变更为“ST金贵”。

金贵银业“戴帽”的原因,公司公告里写的明白:因存在被控股股东曹永贵非经营性占用资金,且一个月以内无法偿还所占用资金,公司股票触及其他风险警示情形。

具体来说,截至2019年6月30日,曹永贵累计非经营性占用上市公司资金10.14亿元,期间日最高占用额14.42亿元。上述占用资金占公司近期审计资产比例为27.42%,且未能如约在半年报披露后的一个月内即2019年9月30日前归还,从而导致公司股票被ST。

10月9日,ST金贵(002716)复牌无悬念一字跌停。同日,深交所将ST金贵调出两融标的证券名单。

10月10日最新消息,因债务纠纷,曹永贵所持公司股份存在新增被轮候冻结。截至该日,曹持有公司股份314,470,479 股,占公司总股本的32.74%。其中累计质押股份307,367,670 股,占其持股总数的97.74%,占公司总股本的32.00%;累计被司法冻结股份314,470,479股,占其持有公司股份的100%,占公司总股本的32.74%;累计被司法轮候冻结6,400,339,648股,是其实际持有上市公司股份数的20.35倍。

众维515证券索赔网注意到,9月7日公司曾在回复关注函中称,公司控股股东曹永贵因自身资金周转需求,占用了公司的资金,其所持公司的3.07亿股已被质押,质押本金合计16.72亿元;所持全部3.14亿股股份已被司法冻结;轮候冻结股份数为54.46亿股。截至当日,曹永贵的总资产为60亿元,个人负债为38.8亿元,其本人已经成立了相关的工作小组,正在处置个人名下不限于个人拥有矿山资产、房产、应收账款及股权资产以偿还所占用的资金。

如今看来,曹的债务不减反增,面对新增轮候冻结、几乎“无股可质”、“股不抵债”的现实,加上股价继续下行,质押爆仓危机都够应付的了,要归还占用资金恐怕难度极大。

说起来,近来公司传出的大都是业绩断崖式下跌、公司债务缠身、高管集体减持、中层组团离职等负面消息。

中报显示,ST金贵今年1至6月实现营收42.48亿元,同比下降22.55%;实现归母净利润亏损3795.6万元,同比下降128.89%(此前预告盈利7883.83万元至1.45亿元),每股收益-0.04元,上年同期为0.23元——这也是金贵银业自2014年上市以来首次出现亏损。

公司预计今年1-9月净利润亏损4197万元至14670万元,2019年7-9月归属于上市公司股东的净利润较上年同期-170%至-120%。

在9月10日与投资者的互动中,有投资者质疑金银价大涨公司却业绩低迷,7、8月销售收入为何还是环比下降?公司的答复是“主要受资金流动性紧张的影响”。实际情况是,公司因债务问题25个银行账户先后被冻结,被申请冻结44424.57万元,占公司最近一期经审计净资产的12.01%,实际被冻结1481.84万元。中报显示公司的受限资产账面价值高达45.56亿元,而目前公司存续债券共有3只,累计金额9.95亿元,最近的到期日在2019年11月。

也许,来自“内部人”的提前反应更能昭示危机的迫切程度。从今年4月22日公司董秘辞职开始,3个月时间里,包括独立董事、董事、副总裁、财务总监等在内,金贵银业离职董事和高管已达5人。而让二级市场投资者尤为“意难平”的,是重大利空披露前夕公司一众高管(利用信息不对称)的集体清仓式减持。

8月13日晚间,ST金贵发布公告称,公司总裁曹永德、副总裁张平西、董事许军、监事会主席冯元发、监事马水荣抛出集体减持计划,拟在15个交易后六个月内通过集中竞价或大宗交易方式减持合计9352562股。9月4日和9月18-30日的短短11个交易日里,5人一股脑减持了9118100股,占拟减持总股数的97.49%,成交均价从6.8元一路卖到5.5元。

其中冯元发、马水荣、许军3人都在一天内提前完成清仓甩卖,马水荣减持的18.91万股均价更是卖到了6.87元/股的“好价钱”,比曹永德最后一笔5000股的卖出价5.50元/股整整高出25%,比10月10日的跌停价4.95元更是高出38.79%,“最佳减持奖”当之无愧!

值得一提的是,从此前公开的资料看,这些个“减持急先锋”多为控股股东曹永贵的家族成员,包括曹永贵的兄弟、妹夫和小舅子,与数年前发生在山东墨龙实控人父子身上、被监管部门痛批“吃相难看”的类似一幕可谓异曲同工。而在答复投资者“股价低迷的情况下,为什么高管连续减持,是否公司经营出现重大问题 ”的疑问时,公司仍坚称“高管减持为高管个人资金需求,公司未出现重大问题,生产经营一切正常”。

退潮时才知道谁在裸泳,债务危机也让公司此前的信披违规行为浮出水面。今年8月底,有投资者向深交所投诉称,金贵银业存在信托计划项目部分在2018年12月31日前发生逾期,未还本金达1.25亿元,但金贵银业未在2018年年报中披露该负债及逾期情况。具体而言,此前中江国际信托发行“中江国际·金鹤248号金贵银业应收账款投资集合资金信托计划”,用于购买郴州市锦荣贸易和郴州市旺祥贸易对金贵银业的应收账款。

2018年年报显示,金贵银业向锦荣公司和旺祥公司预付款账面余额合计约11.81亿元,但同期金贵银业来自贸易的收入为33.74亿元,两者间差额极大,难怪深交所关注函要求金贵银业补充说明锦荣公司和旺祥公司是否与公司、控股股东、实际控制人、董监高存在关联关系,同时要求公司调查并说明控股股东、实际控制人、董监高是否存在利用与锦荣公司、旺祥公司的关联关系构造虚假交易、占用公司资金的情况。

事实上,金贵银业今年已数度被给予监管和处分。今年5月21日,因公司2018年三季报预计的公司全年净利润2.03-3.29亿元与今年4月公司发布的2018年报中实际披露数1.18亿元差异较大且未在2019年1月31日前及时披露业绩预告修正,深交所中小板公司管理部对金贵银业下达监管函。

时隔仅2日,公司控股股东、实际控制人曹永贵因2018 年2月5日至2019年2月5日期间实际增持公司股份金额仅1601.3万元、未完成2018年2月作出的增持金额不低于5000万元的承诺,而被中小板公司管理部出具监管函。

2017年6月13日,曹永贵控股的郴州市金江房地产开发有限公司向上海汐麟投资管理有限公司借款1.6亿元,上市公司为上述借款提供连带责任保证,占公司2016年经审计净资产的7.62%。2019年1月26日,上市公司在披露的问询函回复公告中称,上述担保事项未履行相应的审议程序和信息披露义务,曹永贵在公司没有召开董事会、股东大会等法定流程的情况下违规私自加盖了公司公章。相关董事会决议未经独立董事签字,仅有曹永贵、许军、张平西、刘承锰四名董事在场并签字,公司内部控制存在重大缺陷。为此,在今年7月公司和4名当事人先后领到湖南证监局的警示函和深交所的通报批评纪律处分。

有报道显示,经工作组向金江地产相关人员核查后发现,曹永贵在签订担保合同时仅叫来了另外三名董事许军、张平西、刘承锰,并且伪造了两名独立董事喻宇汉和赵德军的签名。另外,到场的两名董事许军和张平西为曹永贵的关联方,根据相关法律法规本应该回避。在金贵银业,董事会和股东大会形同虚设,连公司对外担保这样的大事,都是曹永贵自己说了算。

众维515证券索赔团队吴立骏律师指出,A股市场不乏大股东、实控人掏空上市公司的先例,除了通过关联交易输送利益,通过巨额对外投资、预付款等转移资金,违规让上市公司为大股东借款提供担保使上市公司背上巨额债务外,直接占用上市公司资金亦是常用手段之一,对上市公司和公众股东所造成的危害巨大,有的甚至导致公司退市。

从已披露的信息看,尽管ST金贵公司尚未被证监会立案调查,但公司已经明确存在多项重大违规,暂推定在2019年8月31日持有ST金贵的受损投资者后续或有索赔资格,可搜索登录众维515官网报名预做索赔登记。二级市场上,2016年8月公司股价达到17.53元高点,2019年10月10日报收4.95元,三年间跌幅超过70%,市值蒸发120亿元。2019年6月末,持有ST金贵的股东数为80541万户,人均持有7729股。

资料显示,金贵银业是一家以生产经营高纯银及银深加工为主的高新技术企业,是我国白银生产出口的重要基地之一。公司拥有全国领先的白银冶炼和深加工技术,白银年产量在全国同类企业中名列前茅,是A股唯一一家以白银为主营业务的上市公司。2017、2018年,金贵银业的总收入分别为113.02亿元、106.57亿元,占到当年郴州市GDP的5.2%和4.5%。仅仅一年间,公司就由盛转衰辉煌不再。此种现象的深层原因是什么?

证监会官网要闻栏目曾指出,上市公司信息披露违法行为形式多样,动机各异,相关主体对市场、对法律、对专业、对投资者缺乏敬畏之心,频频试探法律底线;部分上市公司在经营中急躁冒进,偏离主业,炒作热点,加杠杆玩“跨界”,在经济下行周期中业绩变脸,是信息披露违法的重要诱发因素;现代公司治理文化发育不足,部分董监高合规意识淡薄,不能正确认识上市公司作为公众公司的社会责任及法定义务和董监高对于全体股东的信义义务,有的做惯“甩手掌柜”,试图以不知情、不专业、被隐瞒等理由作为“免责盾牌”。

证监会指出,上市公司“一股独大”现象仍较为普遍,有的公司“三会”形同虚设,控股股东、实际控制人漠视中小股东权利,通过隐匿的不公允的关联交易侵占上市公司利益,或者不配合履行信息披露义务,侵犯中小股东知情权;部分中介机构重市场份额,轻合规管理,激进扩张规模,开展证券业务怠于履责,甚至是玩忽职守,为欺诈行为的发生大开方便之门,挫伤了投资者对于中介行业的信心。

证监会表示,对于上述行为,必须通过严格执法重拳治乱,使各种造假欺诈行为无处遁形,让各类责任主体罚当其过,付出应有的代价。证监会将继续加大对上市公司信息披露违法行为的执法力度,促使上市公司及大股东讲真话,做真账,及时讲话,牢牢守住“四条底线”,不披露虚假信息,不从事内幕交易,不操纵股票价格,不损害上市公司利益,各类中介机构归位尽责,净化市场生态,努力提升上市公司质量,巩固好实体经济“基本盘”,为建设一个规范、透明、开放、有活力、有韧性的资本市场保驾护航。

众维515证券索赔网www.zhongwei515.com 维权专线13524102063(电话/微信)

上海众维法律咨询有限公司

地址:上海市长宁区定西路1016号银统大厦北楼305室

传真:021-32125212 邮箱:13524102063@139.com

官方客服:13501932264(电话/微信) 官方公众号:众维515

Copyright 2019 众维515 沪ICP备19029394号-1

微信扫一扫咨询